- حضور پررنگ نامی خودرو با برنامه های متنوع در نمایشگاه خودرو کیش

- آغاز پیش تولید موسو گرند خان

- تورم تولید خودرو دوبرابر میانگین صنعت

- رویای سال ۹۳ برای بازار خودروی ۱۴۰۳ محقق شد؟

- ایستگاه شارژ خودروهای برقی به جاده هراز و جاده مشهد رسید

- آرامش و لذت رانندگی با خدمات گسترده و تخصصی تیگو 8 پرو مکس آی ای

- اختتامیه کمپین طراحی فونیکس با درخشش استعدادهای ایرانی

- شرایط فروش نقد و اقساط خودرو جک J4 اعلام شد

- ب ام و 120 و مینی کوپر 5 درب به ایران آمدند

- مزایای فوق العاده اف ایکس برقی: بهرهوری بالا و سازگاری با طبیعت

از بین 9 خودروساز داخلی که خودروهای سواری تولید میکنند سه شرکت ایران خودرو، سایپا و پارس خودرو به صورت مستقیم در بازار سرمایه حضور دارند و بهمن موتور هم به صورت زیر مجموعه گروه بهمن است و غیر مستقیم در بازار حضور دارد. گروه بهمن چون به صورت یک شرکت هلدینگ در بازار سرمایه فعالیت دارد در تحلیل ذیل مورد بررسی قرار نگرفته و نگاه این تحلیل صرفاً بر خودروسازان داخلی شامل سه شرکت یادشده و ایران خودرو دیزل، سایپا دیزل و زامیاد است.

از حدود 958 هزار خودروی سواری که در سال 93 تولید شده است حدود 867 هزار یعنی معادل 90 درصد در سه خودروساز حاضر در بازار سرمایه در خط تولید قرار گرفتهاند و این مساله نشان از حضور پررنگ این دسته از خودروسازان در بورس دارد.

151 هزار انواع وانت در سال 93 در داخل کشور تولید شده که بیش از 94 درصد

در ایران خودرو، ایران خودرو دیزل، پارس خودرو و زامیاد تولید شده است.

حدود 660 مینی بوس، میدل باس و اتوبوس در سال گذشته در کارخانجات

خودروسازی ما تولید شده است که 95 عدد (معادل 14 درصد) از دو شرکت زامیاد و

ایران خودرو دیزل خارج شده و از حدود 20 هزار دستگاه کامیون، کامیونت و

کشنده حدود 40 درصد در دو شرکت ایران خودرو دیزل و سایپا دیزل تولید شده

است.

آمار فوق نشان میدهد در زمینه خودروهای سنگین، تولیدکنندگان آنچنان به

بازار سرمایه ورود نداشتهاند ولی در زمینه خودروهای سبک حضور چشمگیری

دارند و در کل میتوان به نقش مهم بازار سرمایه در این صنعت اشاره داشت.

با توجه به آمار مزبور و اهمیت بالای صنعت خودرو در کشور، شش نماد «خودرو»، «خساپا»، «خزامیا»، «خپارس»، «خاور» و «خکاوه» را از دیدگاه پارامترهای مهم بنیادی که برای سهامداران در تصمیم به خرید یا فروش یا نگهداری سهم مهم خواهد بود مورد ارزیابی قرار دهیم. همچنین تحلیل تکنیکالی هم برای این 6 شرکت آورده شده است که میتوانید نقاط حمایت و مقاومتی که با ابزارهای این علم پیشرفته استخراج شدهاند را در معاملات خود مد نظر قرار دهید.

وضعیت سودآوری اخیر شش خودروساز

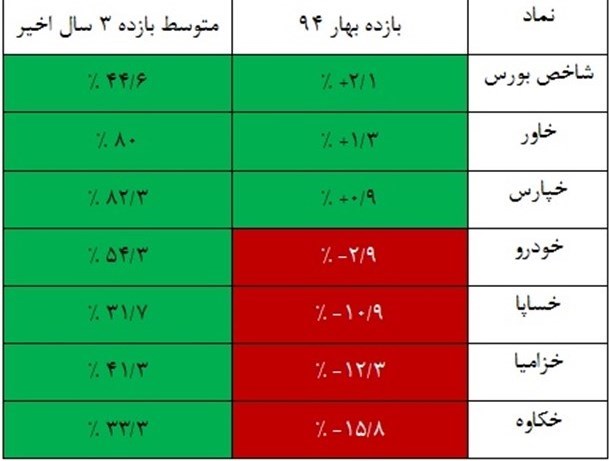

در جدول زیر گزارشی از بازده شاخص بورس و سهام این 6 خودروساز به صورت متوسط 3 سال گذشته و از فصل اول سال جاری آورده شده است.

جدول فوق نشان میدهد در فصل اول سال جاری خودروسازان عملکرد مناسبی

نداشتهاند و بازده همگی از بازده پرتفوی بازار کمتر بوده است. گرچه در

سالهای اخیر عملکرد نسبتاً مناسبی را مشاهده میکنیم. باید ابراز داشت

بازده نامناسب این شرکتها در فصل بهار 94 با توجه به این که این صنعت اثر

مثبت بسیاری از رفع تحریمها در صورت حصول توافق هسته¬ای مناسب میپذیرد

حاکی از عقب بودن قیمت سهام این شرکتها و پتانسیل مناسب برای رشد در صورت

خبر خوش سیاسی است.

در جدول زیر ارزش بازار 6 خودروساز به همراه سرمایه آنها و قیمت سهم به

همراه پیشبینی سود هر سهم برای سال جاری آورده شده است و بر مبنای یکی از

مهمترین نسبتها یعنی پی بر ای مرتبسازی انجام گرفته است.

جمع ارزش بازاری 6 خودروساز جدول فوق حدود 7 هزار میلیارد تومان است که حدود 68 درصد ارزش صنعت خودرو و قطعات را در بازار سرمایه تشکیل میدهد. همچنین حدود 2 درصد ارزش بازار کل بورس به علاوه ارزش بازار بازارهای اول و دوم فرابورس متعلق به این 6 شرکت است. ایران خودرو به عنوان بزرگترین و سایپا دیزل کوچکترین شناخته میشوند.

در جدول فوق معیار مهم پی بر ای حاکی از این است که بهترین خودروساز برای خرید ایران خودرو است. «خودرو» در حالی پی بر ای 2/12 دارد که این نسبت برای این صنعت 8/19 به روش محاسباتی ما است (در نظر گرفتن سودآوری و زیان به صورت همزمان) و به عنوان تنها خودروسازی که از این منظر بسیار مناسب ارزیابی میشود باید به آن توجه داشت.

دست خالی در مجامع سالیانه

هنوز مجمع عادی سالیانه هیچ یک از این 6 شرکت برای سال 93 تشکیل نشده است و

با توجه به زیانده بودن «خپارس»، «خکاوه» و «خاور» نمیتوان از هیچ کدام

انتظار تقسیم سود داشت. اما سایپا در عملکرد سودسازی سال 93 فراتر از

انتظار ظاهر شد و توانست 12 ریال سود به ازای هر سهم بسازد که بیش از 33

درصد بیشتر از آخرین بودجه سال 93 این شرکت بود. اما باید در نظر داشت که

افزایش سود سایپا برای سال 93 از محل افزایش سود ناشی از افزایش فروش صورت

نپذیرفته بلکه از محل کاهش هزینههای مالی و افزایش سایر درآمدهای عملیاتی

بوده است. گرچه در سال 93 در آخرین بودجه، سایپا پیشبینی فروش 382500

دستگاه خودرو را داشت که در عمل موفق به فروش بیش از 386000 شد و این امر

باعث درآمد بیش از 135 میلیارد تومانی شرکت شد، اما افزایش بهای تمامشده

که درد همیشگی خودروسازان بوده باعث شد با وجود این افزایش درآمد، 32

میلیارد هم عقبتر از بودجه حرکت کند و درآمدهای متفرقه دیگر به داد این

خودروساز رسید.

در هر حال، با توجه به زیان انباشته بیش از 800 میلیارد تومانی دومین غول خودروسازی کشور نمیتوان انتظار تقسیم سود در مجمع این شرکت هم داشت. اما ایران خودرو که در سال 92 بعد از مدتها زیانده بودن حتی تا 793 میلیارد تومان زیان انباشته را نیز تجربه کرده بود بعد از افزایش فروش و عملکرد مناسب در سال 93، امسال میتواند در مجمع سود تقسیمی داشته باشد و بعد از مدتها کام سهامداران خود را تا حدی شیرین کند. دیگر خودروساز که به عبارتی بیشتر وانتساز است (زامیاد) هم با 3 ریال سودی که حاصل دسترنج سال 93 شرکت به ازای هر سهم بوده قابلیت این امر را دارد که تمام این سود را در صورت تصویب در مجمع تقسیم کند.

نگاهی به متغیرهای بنیادی خودروسازان

از دیدگاه ارزش دفتری و سود انباشته نگاهی به ترازنامههای خودروسازان در

پایان سال 93 جدول زیر را میتواند تشکیل دهد که بر مبنای نسبت قیمت به

ارزش دفتری مرتب شده است.

نگاه به جدول فوق نشان میدهد با توجه به دو معیار سود انباشته به ازای هر سهم تا پایان سال گذشته و ارزش دفتری، ایران خودرو و زامیاد از دیدگاه بنیادی جایگاه مناسبی دارند. البته در خصوص ارزش دفتری سهام خودروسازان نکته دیگری هم قابل ذکر است که این عددها باید مورد تجدید ارزیابی قرار بگیرند که در این صورت در مورد اکثر شرکتها با توجه به دارییهای ثابت بسیاری که دارند به اعداد بسیار بزرگتری خواهیم رسید. زیان انباشته سنگین در مقابل سرمایه کم باعث شده که حقوق صاحبان سهام «خاور» و «خکاوه» منفی باشند.

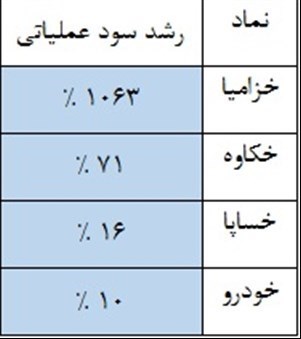

پارامتر بعدی رشد سود عملیاتی شرکتها برای سال جاری نسبت به سال 93 است که باید مورد بررسی قرار گیرد.

دو شرکت پارس خودرو و ایران خودرو دیزل در جدول فوق حضور ندارند زیرا سود عملیاتی سال 93 آنها منفی بوده و امسال پیشبینی سود مثبت در بودجه دارند. پارس خودرو پیشبینی افزایش حدود 400 میلیارد تومانی سود عملیاتی برای سال جاری نسبت به سال گذشته دارد که در صورت سود و زیان سال جاری این عدد را برای این خودروساز 262 میلیارد تومان میبینیم. در مورد ایران خودرو دیزل هم پیشبینی افزایش 352 میلیارد تومانی سود عملیاتی باعث شده که با توجه به 92 میلیارد تومان زیان سال گذشته، برای امسال حدود 260 میلیارد تومان سود پیشبینی شود. در نظر داشته باشید که سود عملیاتی سال 93 در جدول فوق با توجه به عملکرد واقعی شرکتها که به صورت حسابرسینشده منتشر شده مد نظر قرار داده شده است.

در مورد خودروسازان باید در نظر داشته باشید که هزینههای مالی بسیار سنگین که ناشی از تسهیلات اخذشده جهت جبران کمبود سرمایه در گردش در سال¬های گذشته بوده باعث شده سود عملیاتی آنها چندین برابر سود خالص باشد. به غیر از زامیاد که پیشبینی حدود 60 میلیارد تومان هزینه مالی برای امسال دارد، هزینه سایر خودروسازان در این سرفصل بسیار سنگین است. ایران خودرو حدود 1450 میلیارد تومان، سایپا حدود 900 میلیارد، پارس خودرو 250 میلیارد، ایران خودرو دیزل 300 میلیارد و سایپا دیزل 225 میلیارد تومان برای سال 94 هزینه مالی خواهند داشت.

در هر حالت بنا به جدول و اطلاعات فوق میزان رشد سود عملیاتی و چشمانداز

برای «خپارس»، «خزامیا»، «خاور» و «خکاوه»بسیار مناسب ارزیابی میشود.

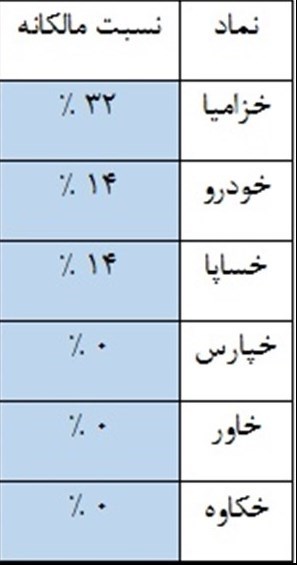

پارامتر بعدی که ترکیب دارییهای شرکت را نشان میدهد نسبت مالکانه است که حاکی از درصد حقوق صاحبان سهام در کل دارییهای شرکت است.

«خزامیا» بهترین جایگاه را از این دیدگاه دارد و جدول فوق حاکی از کمترین

بدهی در ترکیب دارییهای این شرکت در مقایسه با سایر خودروسازان است که

البته 32 درصد هم به هیچ وجه مطلوب نیست اما در مقایسه با سایرین شرایط

بهتری را نشان میدهد.

در بین خودروسازان به غیر از سایپا که حدود 6 درصد فروش ریالی آن خارجی

است و ایران خودرو دیزل هم که در همین حدود فروش خارجی دارد سایر محصولات

به صورت کامل در داخل کشور فروخته میشود.

نکاتی تحلیلی درباره میزان فروش 2 خودروساز بزرگ

ایران خودرو

سال 93 حدود 603 هزار دستگاه خودرو تولید داشته و برای سال 94 در بودجه

تولید 508 هزار دستگاه خودرو را پیشبینی کرده که علت این افت توقف تولید

گروه پیکان است. اما با توجه به روند تولید میتوان دریافت که با احتمال

بالا تولید ایران خودرو در گروه پژو و همچنین رانا بیشتر از میزان پیشبینی

شده خواهد بود و برای امسال هدف تولید 600 هزار دستگاه خودرو در این غول

خودروسازی حفظ خواهد شد که میتواند باعث تعدیل مثبت حدوداً 20 درصدی برای

شرکت شود.

در بحث نرخ فروش برای گروه پژو به صورت متوسط 12 درصد افزایش نرخ دیده شده

که احتمال تحقق چنین درصدی در سال 94 که یک فصل آن هم سپری شده است ضعیف

است چراکه شورای رقابت بسیار سختگیرانه در این بحث عمل میکند و با این

حساب، احتمالاً مبلغ فروش 10 هزار و 410 میلیارد تومانی ایران خودرو برای

فروش 330 هزار دستگاه پژو تحت تعدیل منفی قرار بگیرد که باید این تعدیل از

محل افزایش تولید و فروش جبران شود. همچنین در گروه سمند هم شرکت انتظار

افزایش نرخ 17 درصدی دارد و از این محل هم تعدیل منفی خواهد داشت و

احتمالاً نمیتواند به درآمد 2 هزار و 854 میلیارد تومانی برای فروش 98

هزار دستگاه سمند دست یابد. اما با توجه به بحث افزایش تولید که مطرح شد

این تعدیل منفی میتواند جبران شود.

سایپا

سایپا افزایش نرخها را بسیار معقولتر از رقیب خود دیده است و پیشبینی

افزایش نرخ 2 درصدی در پراید و 5 درصدی در تیبا دارد که چنین امری با توجه

به اندک افزایش قیمت از ابتدای سال جاری و 9 ماه زمان باقیمانده به راحتی

قابل دستیابی خواهد بود. در سال 93 حدود 287 هزار دستگاه پراید توسط این

شرکت روانه بازار شده و برای امسال پیشبینی فروش حدود 273 هزار دستگاه

دارد که با توجه به روند، احتمال افزایش حداقل 10 درصدی در تیراژ تولید را

داریم. اما در گروه تیبا که سال گذشته حدود 89 هزار دستگاه تولید شده برای

امسال 141 هزار دستگاه پیشبینی شده که رشد قابل توجهی را نشان میدهد و

شاید در نگاه اول معقولانه به نظر نرسد، اما با توجه به سابقه تیبا که

محصول جدیدتری به شمار میرود و جا افتادن آن در بازار احتمال دستیابی به

چنین تولیدی وجود دارد چرا که در 2 ماه اول سال جاری هم میزان تولیدی این

محصول حدود 70 درصد نسبت به مدت مشابه در سال گذشته افزایش یافته است.

دیدگاه تکنیکالی نماد 6 خودروساز

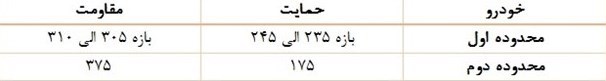

ایران خودرو

بازه 235 الی 245 تومان مهمترین حمایت «خودرو» در روند بلندمدت است که از

تقاطع خطوط روند و استراتژی ایچیموکو و همینطور استراتژی گن به دست آمده

است. همینطور در صورت افت بیشتر، سهم با حمایت 175 تومان رو به رو است. 305

الی 310 تومان نیز با توجه به روند گذشته سهم، محدوده PRZ فعلی سهم است.

در صورت شکست این مقاومت، سهم با توجه به الگوی مثلث افزایشی تشکیل شده، به

مقاومت 375 تومان خواهد رسید. عبور از این مقاومت نیز به منزله رسیدن سهم

به محدوده 430 الی 450 تومان است.

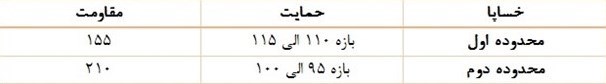

سایپا

110 الی 115 تومان حمایتی است که «خساپا» روی خط روند بلندمدت خود تجربه

می¬کند. در صورت شکست این حمایت، احتمال افت سهم تا محدوده 95 الی 100

تومان بسیار بالا ارزیابی میشود. با استفاده از ایچیموکو، 155 تومان،

مهمترین مقاومت فعلی سهم مطرح میشود که در روند صعودی، سهم را دچار مشکل

خواهد کرد. عبور از این مقاومت، احتمالا سهامداران را تا محدوده مقاومتی

210 تومان، در میانمدت همراه میکند.

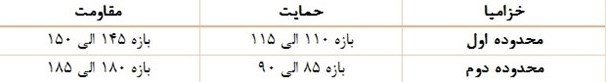

زامیاد

نقاط حمایتی و مقاومتی «خزامیا» را محاسبه کردیم. تقاطع خطوط 1*1 و 1*2

گن، نشان از حمایت 110 الی 115 تومانی این نماد دارد. در صورت افت بیشتر

سهم، شاهد حمایت 85 الی 90 تومانی در تقاطع 2*1 و 1*2 هستیم. همچنین سهم

برای رشد، دو مقاومت بسیار مهم را در سد راه خود دارد. مقاومت 145 الی 150

تومان و 180 الی 185 تومان، این دو مقاومت مطرح «خزامیا» محسوب میشوند.

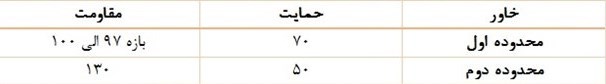

خاور

«خاور» در روند بلندمدت خود، با حمایت 70 تومان رو به رو است که شکست این

حمایت، کمی سخت به نظر میرسد. با توجه به تغییرات روند سهم، درصورت افت

سهم از محدوده مد نظر، احتمالا سهم به سمت کف 50 تومان حرکت خواهد کرد.

محدوده 97 الی 100 تومان نیز به عنوان مهمترین مقاومت سهم در روند رو به

رشد خواهد بود. در صورت خروج از این محدوده، و شکست کانال مزبور، احتمال

رشد سهم تا محدوده 130 تومان برای میان مدت وجود دارد.

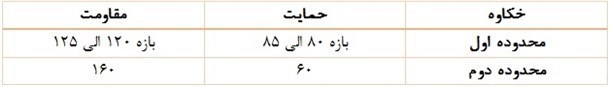

خکاوه

در نمودار ماهیانه «خکاوه»، شاهد خطوط روند بسیار معتبری از حمایت¬ها و

مقاومت¬ها هستیم. محدوده 80 الی 85 تومان، به عنوان اصلیترین حمایت فعلی

نماد مذکور، مطرح است. در صورت افت بیشتر، احتمال رسیدن سهم به کف 60 تومان

نیز وجود دارد. 120 الی 125 تومان، مهمترین مقاومت سهم در روند بلندمدت

سهم است. عبور از محدوده مقاومتی فوق بسیار بعید به نظر میرسد ولی در صورت

احتمال شکستن این مقاومت، سهم میتواند تا حوالی 160 تومان، رشد را تجربه

کند.

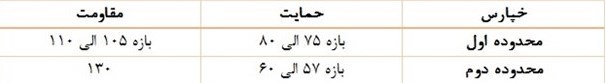

خپارس

محدوده 75 الی 80 تومان به عنوان حمایت «خپارس» در بازه بلندمدت مطرح است.

این حمایت درون کانال صعودی بلندمدت قرار دارد که در حال حاضر سهم درون

این کانال در حال نوسان است. محدوده 105 الی 110 تومان به عنوان اولین

مقاومت سهم در روند بلندمدت، مطرح است. 57 الی 60 تومان به عنوان دومین

حمایت سهم، درصورت شکسته شدن کانال فوق مطرح است. در صورت شکسته شدن کانال

مربوط، هدف سهم 130 تومان ارزیابی میشود. اقتصاد نیوز